上周參加了貴陽數博會論壇「大數據科技引擎助力金融創新」。會上工商銀行王都富先生作了精彩報告,從實踐的角度,傳統的商業銀行怎麼用互聯網的思維、大數據分析軟體科技,來推動創新發展和持續發展。

工商銀行是全球最大的信用卡銀行,總資產是全球最大的,存款也是全球最大,貸款、應急資本、品牌價值,信用卡發卡量,這幾個指標目前來看也在全球排名第一,這裡暫定認為是實力雄厚的宇宙第一大行。

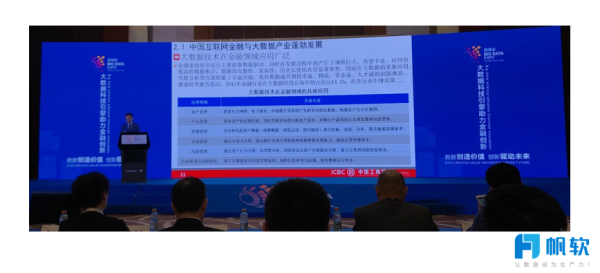

中國互聯網金融與大數據產業的蓬勃發展

【王都富】:互聯網金融起源於美國,中國的互聯網金融經過近幾年的探索發展,已經進入世界的前列,甚至中國互聯網金融領先世界。我們應該用哪些指標去衡量,或者評判中國的互聯網金融已經領先於世界呢?我們主要的談一下。一是,互聯網在整個GDP比重第三年的時候我們指標已經超過美國,現在大概7%左右,2025年可能會超過25%。二是,互聯網的用戶數是最大的,現在微信的超過5個億,支付寶的用戶超過了4個億,我們是全世界最大的;三是,中國網路的信貸,互聯網信貸是全世界最大,去年超過一萬億;四是,全世界最大的互聯網公司中國佔了4家,包括騰訊、阿里、百度、京東,前十家的互聯網上市公司。

【王都富】:近幾年,我國大數據產業迎來了發展的高峰期,這也有一些數據大家可以看一下。近三年,中國數據產業營業收入規模,每年保持30%的增長。另外我們中國雲計算的市場應用佔全世界的比重超過10%。中國佔了世界的十分之一,這個指標也是非常大的。還有就是從實體、企業來看,近十年大數據領先企業與其他企業稅前利潤增速對比,大大高於其他企業,就是大數據對實體經濟的支撐起到非常重要的作用。

【王都富】:大數據技術對大數據金融業績的提升、風險的管控也發揮了非常重要的作用。比如客戶管理,大數據技術對我們精準行銷、獲取客戶,也產生了非常重要的作用。如何實現信用卡獲客?傳統的渠道是靠網點、客戶經理去獲客,或者跟互聯網公司合作實現線上獲客。現在做的好的銀行線上獲客的比重有70%,未來比例會更高。產品管理方面,行銷方面也做了非常多的大數據技術應用,篩選了不同目標客群,開展精準行銷,成效非常顯著。另外,在風控上利用大數據技術,大大提升了傳統商業銀行風險管理的能力和水平,特別是網路相關的應用領域,利用大數據風控的提升發揮了非常大的作用。

信用卡是商業銀行最具互聯網與大數據基因的產品線

【王都富】:信用卡和互聯網金融業務範圍高度重疊,兩者內容是最接近的。兩者有兩個相同的最基本的特徵:海量用戶和海量數據。這就有了大數據應用的基礎。在商業銀行領域,大數據技術應用最早、最多、最廣泛的就是信用卡業務應用大數據風控的技術,互聯網是這樣,信用卡業務也是這樣。所以從這些角度來講,商業銀行信用卡和互聯網金融也是最接近的。

【王都富】:信用卡是大數據的生產者和應用先鋒。因為信用卡的信息是最全的,有姓名、年齡、收入、單位、消費習慣等等。現在評價一個客戶,可以將過去從200多個維度豐富到現在的1萬多個維度,積累了大量的用戶數據,可以進行多角度的的數據分析。另外是應用方面,不僅僅是客人基本的信息,同時消費的筆數可以衡量,通過消費的金額、消費的領域也可以分析消費的行為。這都是切合了互聯網下一步發展的方向。

以大數據為支撐,構建領先的風險管控體系

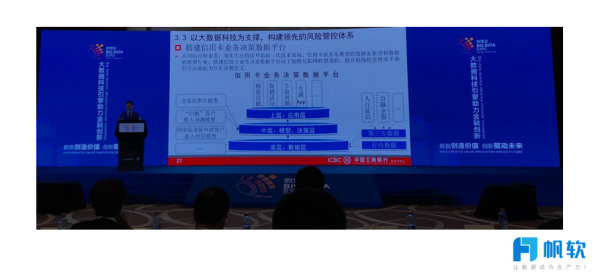

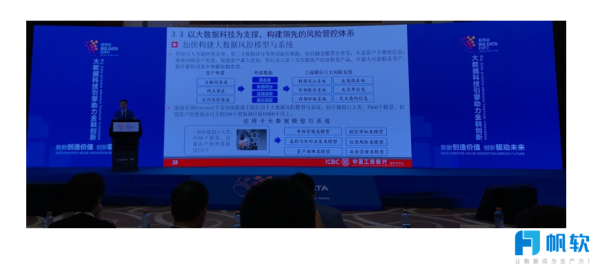

【王都富】:大數據技術支撐對廣大中小商戶提供融資的服務,為廣大個人提供消費金融的服務。基於大數據風控的體系,以大數據科技為支撐,構建領先的風控的體系,保障我們業務的健康快速可持續的發展。所以我們現在建立信用卡業務板塊決策數據的平台。我們過去的數據都是行業的數據,現在互聯網時代,引進很多外圍的數據。如百融金服、黑名單也可以引進。藉助自身的數據、社會的數據、銀行的徵信、第三機構的數據,來使我們搭建的風控模型更加科學、更加合理。所以現在風控體系,擺脫了過去都是靠行內數據的困境。接下來我們還會引進第三方機構的數據。同時,我們也聘請了美國專家來搭建數據模型。現在共六大類60多個模型,包含市場行銷類的模型、預測類的模型等等。我們開發了一個「白客戶」,對我來說這個客戶是全新。但只要客戶在網上申請,填的身份證號、姓名。根據這幾個數據,經過大數據更空系統預測收入,可以做到秒授信、秒審批、秒付款。

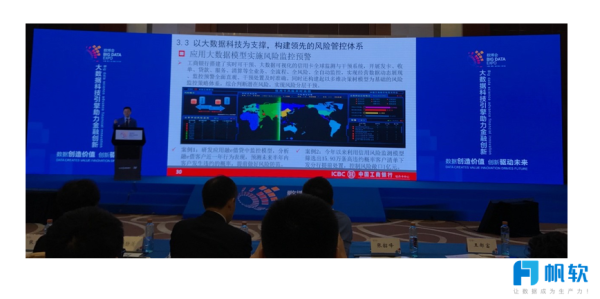

【王都富】:秒授信、秒審批、秒付款,這是我們的目標。當然現在非常重要的是建立全球領先的實時的風控的預警系統。我們已經上線了2.0版本,這是目前國內的銀行業針對信用卡板塊最先進的監控的系統,現在200多個模型,實時監控我們信用卡使用消費的情況。我們的客戶在美國消費,20毫秒內即可發現這筆交易有可能存在欺詐,可及時阻斷這個交易,保證客戶的資金安全。

【王都富】:我們也做了很多其他模型和實例,不斷的實踐過程中。我想傳統的商業銀行裡面,互聯網的時代,用互聯網的思維、大數據的技術,我們也擁抱互聯網,積極的探索創新金融產品和服務,用廣大的個人客戶中小商戶提供更加全面的客戶。信用卡是小小的卡片,但是插上互聯網的翅膀、大數據的翅膀,小小的卡片也可以有意義。

筆者早年也參加過銀行業幾家公司的數據項目,當然,可能達不上工商銀行這樣的體量。但多企業也從小數據、大數據,從自動化報表製作、BI系統、大數據平台做了不少努力。

近幾年大數據在國內確實發展迅猛。從2011年底,我國工信部把信息處理技術作為4項關鍵創新技術工程之一,其中包括了海量數據存儲、數據挖掘、圖像視頻智慧分析,這都是大數據的重要組成部分。2015年,五中全會的「十三五」規劃中將大數據作為國家級戰略。截至2017年6月,連續三屆數博會召開,凝聚全國之力共同探討大數據發展的經驗和教訓,規劃發展。從效果來看,政府確實開放了部分數據,國內像也崛起了眾多數據公司和大數據技術應用公司。但我們也應該看到,大數據所依賴的核心技術大多還被國外把持。像Hadoop生態圈,國內企業更多的是扮演應用角色,稍有領軍企業。所以,我國大數據產業的發展高峰,是大數據商業應用的高峰,但我們還需要注重大數據底層基礎技術的研發。

正如以上,依託大數據技術,工商銀行提升了客戶管理水平,實現了精準行銷,提高了信用卡線上獲客比重,同時還提升了風控水平。大數據技術的應用,除了平台技術本身,其實更多的還是需要業務模型,需要像工商銀行這樣的業務運營專家來搭建業務管理和風險控制的模型。用大數據技術實現這些模型,對接內部數據和外部第三方數據。商業銀行的信用風險,很大程度上來自信息的不對稱。其中主要是信息不真實、不成程度的欺詐以及信用主體的高度耦合。藉助大數據技術,首先是採集到維度多、來源多、種類多的數據,然後用大數據存儲技術和大數據計算、分析技術,將隱藏數據之中的關聯關係和風險管理監測起來,通過可視化的平台,輔助業務決策,提高銀行的經營能力。

銀行行信用卡業務和互聯網金融業務,兩者業務模式相近。互聯網金融的大數據應用風控經驗,銀行信用卡業務可以充分借鑒。可參考早前專欄的一篇文章《寒冬之下,互聯網金融的數據化建設心得 – 知乎專欄》。海量的用戶和海量的數據,促使信用卡業務依託大數據技術進行管理和風險控制,同時也為利用大數據技術挖掘消費行為提供了實踐土壤。所以說,信用卡天然具備互聯網與大數據的基因。

銀行信用卡風控,需要建立有效的業務決策數據平台,融合風險信息可視化技術,構建風險管控體系。業務決策數據平台,需要能從客戶基本信息(開戶三要素、地址、聯繫方式等)、客戶風險信息(外欺系統風險資料庫信息)、客戶銀行業務與往期處置信息(資產負債信息和資產質量信息)三個維度,立體、全面、直觀、準確展現客戶全方位風險要素,實現客戶風險畫像的動態可視化。利用業務決策數據平台,對風險客戶的資產情況、社會關係、行為軌跡等信息橫向關聯,縱向發掘,支援風險信息的交叉分析驗證和多維風險評估,提升風險客戶評價的可靠性和準確率。

文 | 帆軟數據應用研究院 船長@李向川

喜歡這篇文章嗎?歡迎分享按讚,給予我們支持和鼓勵!