零基础看懂财务报表,一篇文章就够了!

作者:finereport

浏览:7,226

发布时间:2024.1.11

最近,又接近了一年的尾声,是各大上市公司相继制作和公布年度财报的时候,引起了广泛的社会关注。然而,在这个信息爆炸的时代,许多人仅仅看到了公司的利润数据,却可能陷入各以偏概全、断章取义的陷阱中。甚至一些不负责任的标题党更是借机炒作,制造谣言,以获取流量和眼球。

然而,理性的声音往往是智者之选。在当今社会,我们已经迈入信息普及的时代,不管是企业的财务工作者、企业经营者还是我们每一位普通的老百姓,每个人都应该具备一定的财务报表分析常识,以更加明智地评估企业的经营状况。

可是我们往往面对企业各种财务数据而摸不着头脑,这些数据都是什么意思?又代表了什么呢?今天的文章就很适合零基础的人士,了解公司的财务运营奥秘。

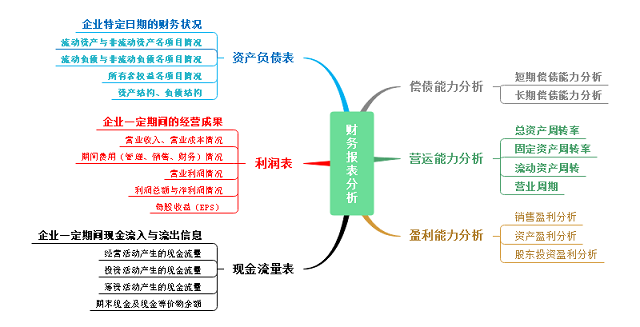

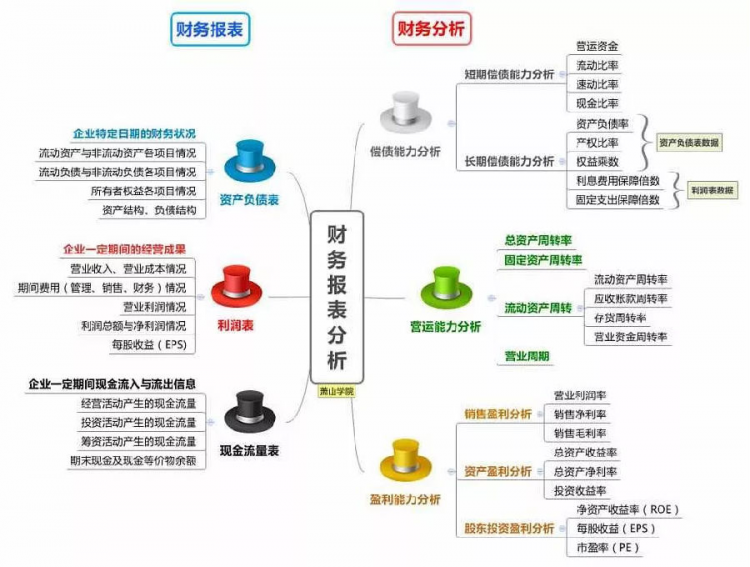

下面是我整理的知识要点,供大家参考:

我们先来看看财务报表有什么重要意义,为什么要看懂财报?

一、财务报表的重要性

- 财务报表对企业老板和高管至关重要:

例如,当企业老板需要确定下一阶段的发展方向时,财务报表可以提供有关公司财务健康状况、盈利能力和资产负债结构的信息,帮助老板做出明智的战略决策。

- 不要轻视对下属解释财务报表:

举例来说,当领导向下属解释公司的盈利状况时,通过简单易懂的语言和实际案例,确保下属能够正确理解财务数据。这有助于建立团队的共识,提高团队的执行力。

- 在做决策时,财务报表提供了丰富的信息:

以投资决策为例,当公司考虑投资新项目或收购其他企业时,通过财务报表分析,可以了解到潜在投资的风险和回报,为决策者提供全面的数据支持。这可以防止盲目决策,确保公司的财务资源得到最优化的利用。

在之前,我们介绍了很多次财务报表的主要内容——也就是财务三大表:

二、财务报表的主要结构和内容:

1. 资产负债表:

1)资产:

流动资产: 包括现金、应收账款(尚未收到的销售额)、库存(存储的商品)等。

固定资产: 如零售店铺、设备和汽车等。

2)负债:

流动负债: 包括应付账款(尚未支付的账单)、短期借款等。

长期负债: 如长期贷款、债券等。

3)所有者权益:

包括普通股、留存收益等。

以个人资产负债表为例,主要格式是:

2.利润表:

利润表是企业在一定时期内的经营业绩的总结,展示了企业的收入、成本和利润。

1)收入:

企业在销售产品或提供服务中获得的总收入。

2)成本:

与生产或销售产品相关的直接成本。

3)毛利润:

收入减去COGS,表示销售产品的盈利能力。

4)营业费用:

与日常运营相关的费用,如销售费用、行政费用等。

3.现金流量表:

现金流量表显示了企业在一定时间内的现金流动情况,包括经营活动、投资活动和筹资活动。

1)经营活动现金流量:

与企业核心业务运营有关的现金流入和流出。

2)投资活动现金流量:

与资本支出和投资有关的现金流入和流出。

3)筹资活动现金流量:

与融资和股权有关的现金流入和流出。

4)净现金流量:

所有活动的总和,表示现金的净增加或减少。

那么这么多数据,那我们主要看点啥?重点关注什么呢?

三、财务报表怎么看?

读懂资产负债表其实就两个重点,钱从哪里来,钱到哪里去了。

1.资产负债表初步分析:

(1)企业的钱从哪里来?——来自于企业负债+所有者权益:

负债为企业向别人借的,需要偿还,(理清企业借款原因和迫切程度):企业为什么要借钱、向谁借钱、借多少、要还多少利息。

股东权益是公司可以通过发行股票向投资者募集资金。股票代表对公司的所有权,并且股东有权分享公司的盈利。股东权益是公司的净资产,包括普通股和优先股。

(2)企业的钱花哪里去?即资产项目:

首先看总资产对比上一年度是增加还是减少(总体印象),然后看具体的项目开销:

包括企业拥有的长期用于生产或经营的资产,如土地、建筑、机器设备等。企业可能会投资于购买、更新或维护这些固定资产。

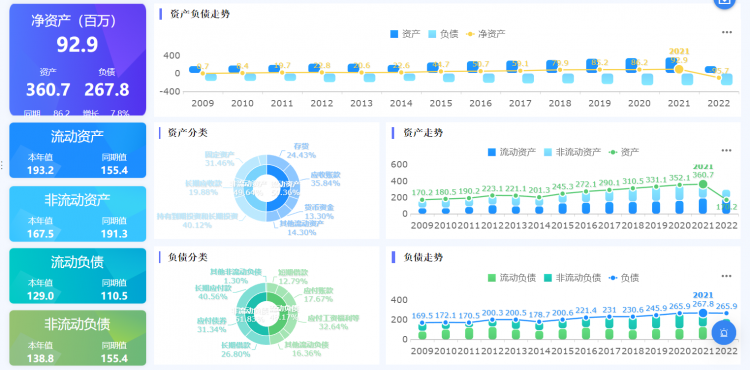

帆软搭建的企业负债关系可视化图表能让这些信息更加清楚:

利润表不用多说,是一个公司的核心盈利能力指标表,我们应该关注企业的盈利渠道有哪些:

2、利润表初步分析

这里我们需要关注企业的赚的钱来自于哪些方面例如主渠道的营业收入,减去成本费用得到了企业的毛利润。

(1)看经营收入增长的途径:

除了看营业收入的值,还要看收入来源。企业营业收入的增长有三种途径:

一是潜在需求增长:说明是市场的自然需求增长,一般而言整个行业的发展都会较好;

二是市场份额扩大:证明该企业在同行竞品中具有一定竞争力,但有可能会遇到持续竞争,所以后续的利润增长情况需要保持监督,进行评估。;

三是价格提升:会牺牲消费者利益,消费者可能减少消费或寻找替代品。

(2)看企业费用有哪些:

销售费用过高的企业产品竞争力可能较低,营销成本大,需要花钱营销带动销售。但也需要辩证看待,需要结合销售成本和销售利润的比率看待,如果数值较高,则说明企业的营销力度大于产品价值。

管理费用增长一般应小于营业收入的增长,如管理费用突然增多,可能存在一定问题。因为上市企业常用管理费用调节收入。

可以通过帆软看板一目了然地看各种盈利情况:

而现金流量表就像是一个企业的血液,反映出现金进出的流量

3、现金流量表初步分析

现金流量表体现企业现金的来龙去脉,关乎企业生死存亡。现金流量表主要看两个要点:

(1)经营活动方面的现金流量:

经营活动现金流是现金流量表的中心,体现着企业的经营能力。关键有两个数字:一是“经营活动现金流量净额”;二是“销售商品、提供劳务收到的现金”。

(2)投资活动方面的现金流:

看企业有无出售大量的固定资产或其他长期资产,如投资活动现金流入大量现金来自出售资产,可能是企业经营业绩下滑,入不敷出。

分析企业投资的资金来源。企业投资资金来源于自己更为可靠,如投资资金来自筹资,风险更大。

例如下图现金流分析:

您可以点击 《>>>>>帆软财务管理解决方案看板》 了解更多财务管理报表模板。

结语:

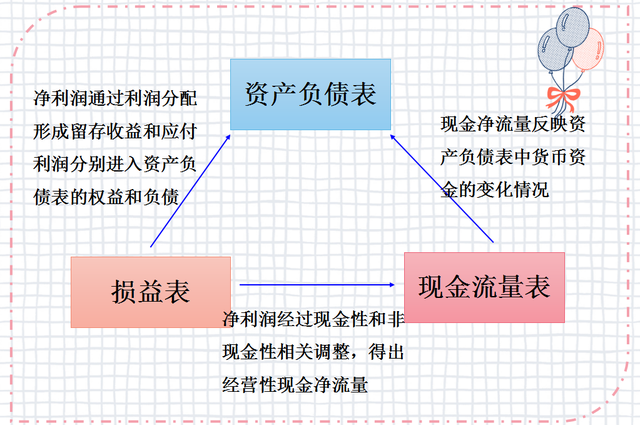

这三张表之间的关系也是息息相关的,并不是彼此独立毫无联系的:

对上述所有的初步分析知识,我总结为下面一张图:

通过上文的阅读,您可以快速地掌握一些财报的基本情况。但是想要真正读懂财务报表还需要大家多实践,多找案例对比阅读。

如果您也想体验更多财务分析模板,可以点击下方图片链接免费使用FineReport。

报表工具产品更多介绍:www.finereport.com

数据决策平台

数据决策平台